Flux de trésorerie

| En mio. CHF | 2019 | 2018 | Variation | |||

|---|---|---|---|---|---|---|

| Résultat d’exploitation avant amortissements (EBITDA) | 4 358 | 4 213 | 145 | |||

| Investissements | (2 438) | (2 404) | (34) | |||

| Charge de location | (294) | – | (294) | |||

| Operating free cash flow proxy | 1 626 | 1 809 | (183) | |||

| Variation de l’actif circulant net | 146 | (139) | 285 | |||

| Variation des engagements de prévoyance professionnelle | 48 | 64 | (16) | |||

| Paiements d'intérêts nets de actifs et passifs financiers | (63) | (109) | 46 | |||

| Paiements d’intérêt sur passifs résultant de contrats de location-financement | – | (24) | 24 | |||

| Paiements d'impôts sur le résultat | (371) | (294) | (77) | |||

| Autres flux opérationnels de trésorerie | (41) | 12 | (53) | |||

| Free cash flow | 1 345 | 1 319 | 26 | |||

| Dépenses nettes pour achats et ventes d'entreprises | (413) | (113) | (300) | |||

| Autres flux de trésorerie nets d'investissement financiers | 39 | 19 | 20 | |||

| Constitution de passifs financiers | 417 | 1 451 | (1 034) | |||

| Remboursement de passifs financiers | (374) | (1 545) | 1 171 | |||

| Remboursement de passifs résultant de contrats de location-financement selon IAS 17 | – | (26) | 26 | |||

| Dividendes versés aux actionnaires de Swisscom SA | (1 140) | (1 140) | – | |||

| Autres flux de trésorerie provenant des activités de financement | (16) | (10) | (6) | |||

| Diminution nette des liquidités | (142) | (45) | (97) |

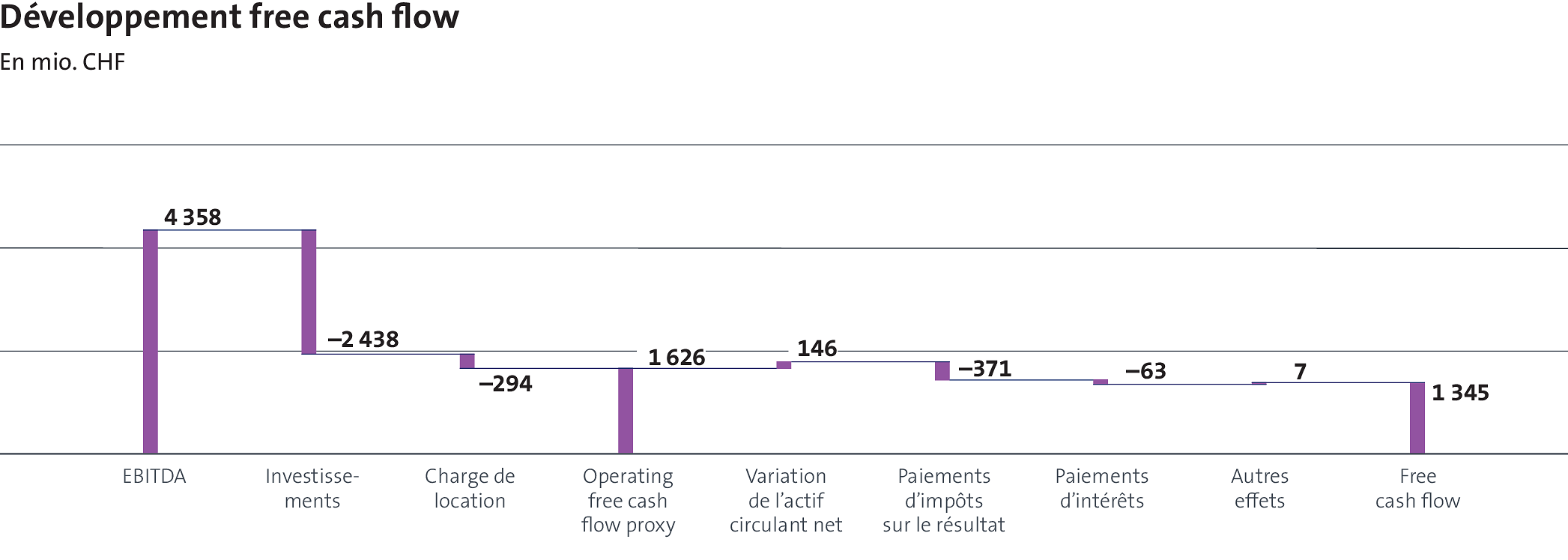

L’operating free cash flow proxy a diminué de CHF 183 mio., pour s’établir à CHF 1 626 mio. par rapport à l’exercice précédent, essentiellement en raison de la hausse des investissements. Les investissements ont augmenté de CHF 34 mio., pour atteindre CHF 2 438 mio. Cela découle des dépenses pour les fréquences de communication mobile mises aux enchères au premier semestre 2019, d’un montant de CHF 196 mio. pour Swisscom Suisse. Déduction faite des dépenses pour les fréquences de communication mobile, l’operating free cash flow proxy a progressé de CHF 13 mio.

Le free cash flow a augmenté de CHF 26 mio. par rapport à l’exercice précédent, à CHF 1 345 mio. Cette hausse s’explique essentiellement par l’évolution plus saine de l’actif circulant net. L’actif circulant net a diminué de CHF 146 mio. par rapport à la fin 2018 (exercice précédent: hausse de CHF 139 mio.).

Les dépenses nettes pour achats et ventes d’entreprises ont totalisé CHF 413 mio. (exercice précédent: CHF 113 mio.). Y figure le paiement à Tamedia de CHF 240 mio. pour le rachat de la part restante de 31% dans Swisscom Directories SA. Sont également compris les paiements liés à l’acquisition par Fastweb de l’activité Fixed-Wireless de Tiscali ainsi que les investissements dans la participation Flash Fiber, comptabilisées selon la méthode de la mise en équivalence, dans le cadre du développement du réseau en Italie. En 2019, Swisscom a contracté différents emprunts obligataires d’un montant de CHF 405 mio. Les fonds obtenus ont servi au remboursement de passifs existants.