Geldflüsse

| In Mio. CHF | 2019 | 2018 | Veränderung | |||

|---|---|---|---|---|---|---|

| Operatives Ergebnis vor Abschreibungen (EBITDA) | 4’358 | 4’213 | 145 | |||

| Investitionen | (2’438) | (2’404) | (34) | |||

| Leasingaufwand | (294) | – | (294) | |||

| Operating Free Cash Flow proxy | 1’626 | 1’809 | (183) | |||

| Veränderung Nettoumlaufvermögen | 146 | (139) | 285 | |||

| Veränderung Vorsorgeverpflichtung | 48 | 64 | (16) | |||

| Nettozinszahlungen auf finanziellen Vermögenswerten und Verbindlichkeiten | (63) | (109) | 46 | |||

| Zinszahlungen auf Verbindlichkeiten aus Finanzierungsleasing | – | (24) | 24 | |||

| Ertragssteuerzahlungen | (371) | (294) | (77) | |||

| Übrige operative Geldflüsse | (41) | 12 | (53) | |||

| Free Cash Flow | 1’345 | 1’319 | 26 | |||

| Nettoausgaben für Unternehmenskäufe und -verkäufe | (413) | (113) | (300) | |||

| Übrige Geldflüsse aus Investitionstätigkeit, netto | 39 | 19 | 20 | |||

| Aufnahme von finanziellen Verbindlichkeiten | 417 | 1’451 | (1’034) | |||

| Rückzahlung von finanziellen Verbindlichkeiten | (374) | (1’545) | 1’171 | |||

| Rückzahlung von Verbindlichkeiten aus Finanzierungsleasing nach IAS 17 | – | (26) | 26 | |||

| Dividendenzahlungen an Aktionäre der Swisscom AG | (1’140) | (1’140) | – | |||

| Übrige Geldflüsse aus Finanzierungstätigkeit | (16) | (10) | (6) | |||

| Nettoabnahme flüssiger Mittel | (142) | (45) | (97) |

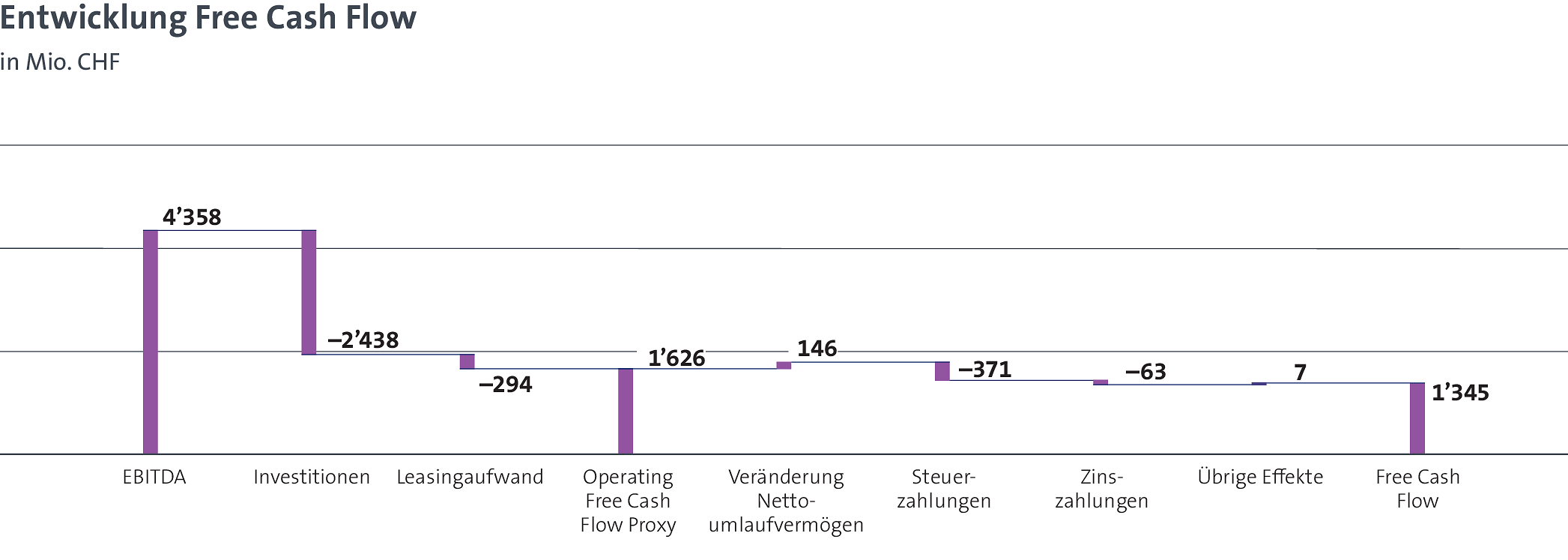

Der Operating Free Cash Flow Proxy sank gegenüber dem Vorjahr um CHF 183 Mio. auf CHF 1’626 Mio. vor allem aufgrund höherer Investitionen. Die Investitionen sind um CHF 34 Mio. auf CHF 2’438 Mio. gestiegen. Dies ist getrieben durch die Ausgaben für die im ersten Halbjahr 2019 ersteigerten Mobilfunkfrequenzen in Höhe von CHF 196 Mio. bei Swisscom Schweiz. Ohne die Ausgaben für die Mobilfunkfrequenzen erhöhte sich der Operating Free Cash Flow Proxy um CHF 13 Mio.

Der Free Cash Flow nahm gegenüber dem Vorjahr um CHF 26 Mio. auf CHF 1’345 Mio. zu. Die Zunahme ist im Wesentlichen auf die bessere Entwicklung des Nettoumlaufvermögens zurückzuführen. Das Nettoumlaufvermögen verringerte sich gegenüber Ende 2018 um CHF 146 Mio. (im Vorjahr Zunahme von CHF 139 Mio.).

Die Nettoausgaben für Unternehmenskäufe und -verkäufe betrugen CHF 413 Mio. (Vorjahr CHF 113 Mio.). Darin enthalten ist die Zahlung für den Kaufpreis von CHF 240 Mio. an Tamedia für die Übernahme des ausstehenden Anteils von 31% an der Swisscom Directories AG. Zusätzlich enthalten sind Zahlungen für die Übernahme der Fixed-Wireless-Sparte von Tiscali durch Fastweb sowie Investitionen in die Equity-bilanzierte Beteiligung Flash Fiber im Zusammenhang mit dem Netzausbau in Italien. 2019 hat Swisscom verschiedene Anleihen in Höhe von CHF 405 Mio. aufgenommen. Die aufgenommenen Mittel wurden für die Rückzahlung bestehender Schulden verwendet.